金融機関からの資金調達が初めての方におすすめしているのが、日本政策金融公庫からの融資です。

日本政策金融公庫は政府系の金融機関で、零細、中小企業への融資を積極的にすすめています。

(参考 日本政策金融公庫公式サイト)

私が資金調達が初めての経営者に日本政策金融公庫をお勧めする理由は、

- 「経営は初めてです」という経営者の対応に慣れている担当者が多いので、資金調達の申し込み対応が柔らかい人が多い印象がある

- 政府系の金融機関なので、担当者の営業色がない

- 質問に対して丁寧に答えてくれる担当者が多い

という点から推しています。

私も経営者になって初めての資金調達は、日本政策金融公庫でした。

おっかなびっくりで交渉を進めていく中で融資OKの連絡をもらい、会社名義の通帳にお金がふりこまれていたときは、資金繰りに苦しんでいた分、心の底からうれしかったことを思い出します。

その時の担当者には、いろいろなことを丁寧に教えてもらえました。

経営初心者で初めての資金調達で不安しかなかった自分には、とても心強く思えたものです。

運転資金と設備資金融資の違いを知ろう

日本政策金融公庫の中小企業向けの融資には、大きくわけて運転資金と設備資金の2種類があります。

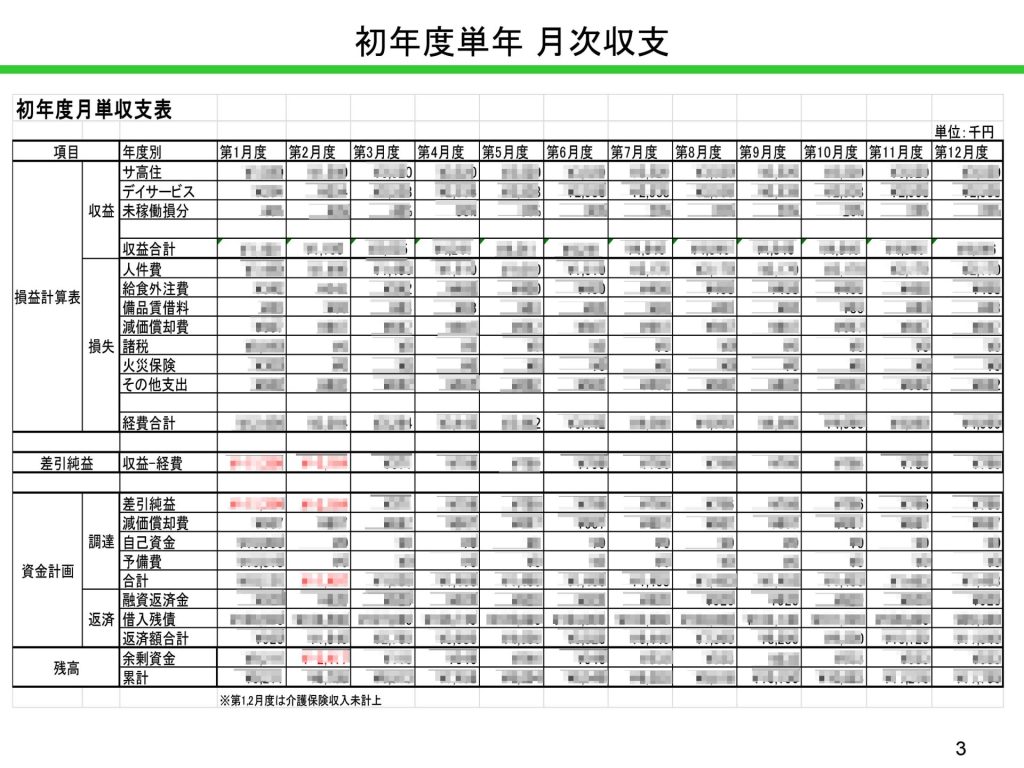

この2つの融資の差を表で説明します。

| 運転資金 | 設備資金 | |

| 返済期間の長さ | 比較的短い | 比較的長い |

| 提出書類の量 | 少ない | 多い |

| 調達した資金の使い道 | 使い道の縛りが緩い | 使い道の縛りが厳しい 設備投資の見積もり、設備導入後の領収書が必要 |

融資がおりやすいのは運転資金

融資がおりやすいのは、設備資金よりも圧倒的に運転資金です。

設備資金で資金調達を行おうとすると、専門業者による見積書など提出書類が多いため、手間と時間がかかります。

融資実行後も領収書の提出などを義務づけられているなど、様々な制約があります。

設備資金の融資実行後ですが、融資されるお金があなたの会社の口座に入らず、見積書を作った納入会社の口座に、公庫から直接振り込まれる事も多々あります。

運転資金での資金調達ですと、自社の口座に直接振り込まれます。

この点も注意して運転資金、設備資金どちらで融資の申し込みをするかしっかりと考えましょう。

日本政策金融公庫からの資金調達のポイント

ここから資金調達のポイントについて、解説していきます。

日本政策金融公庫は、会社を立ち上げたばかりの経営者への資金調達を積極的にしていますので、初回融資はまずこちらの窓口に相談に行ってください。

最初に信金や第二地銀に相談に行って、融資担当者に「まず日本政策金融公庫にご相談に行ってください」と言われた経営者を、私は何人も知っています。

会社の口座が地元の信金にあり、以前から「社長が資金調達をお考えでしたら、いつでも相談にのりますよ」と信金の担当者から言われていたので、融資の相談に行った。

しかし日本政策金融公庫にまず相談に行くように、担当者から言われたという話は、よく耳にしますし、実際にこのパターンで対応された経営者を私は何人も知っています。

初めての資金調達の相談は、まず日本政策金融公庫に行きましょう。

資金調達成功ポイント1. 事業計画書

日本政策金融公庫からの融資を相談する上で重要なポイントとなるのが、事業計画書です。

日本政策金融公庫の事業計画書はテンプレ記入式

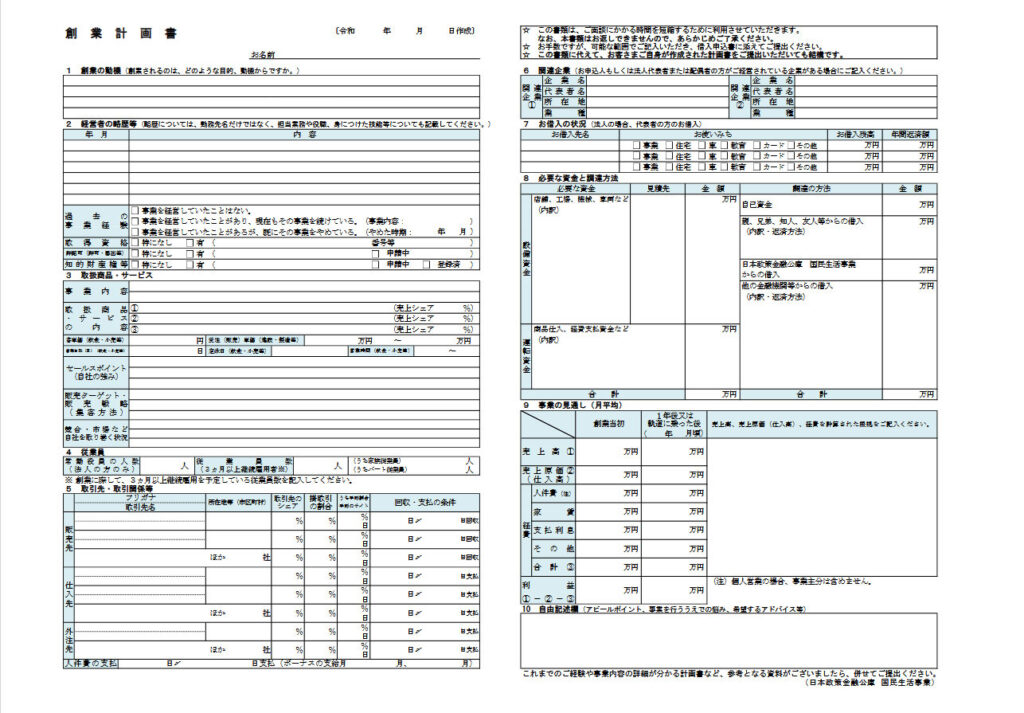

日本政策金融公庫に提出する事業計画書と、一般的な事業計画書は違うものです。

日本政策金融公庫の事業計画書はテンプレートが準備されており、テンプレに沿って記入するだけで完成します。

【銀行に提出するための事業計画書】

【日本政策金融公庫の事業計画書】

見比べていただけると違いが分かると思うのですが、一般的な事業計画書と比べ、日本政策金融公庫の事業計画書はひじょうにシンプルです。

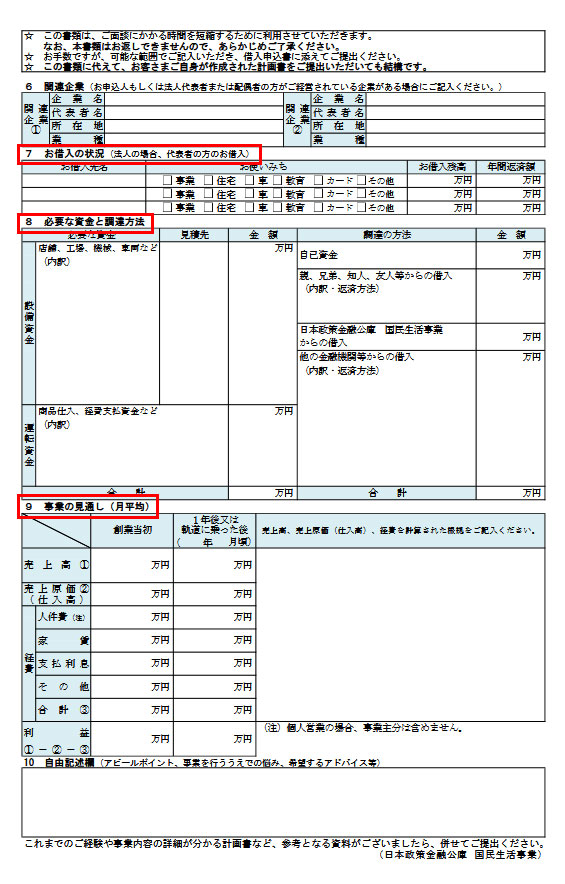

この事業計画書で重要なのは、右側の項目群です。

日本政策金融公庫の事業計画書で重要なのは右側

日本政策金融公庫の事業計画書ですが、

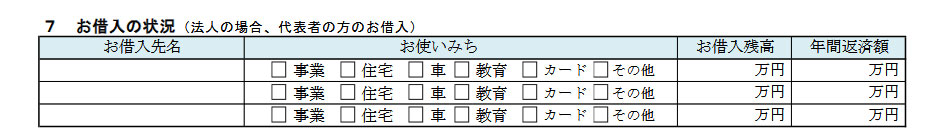

7.お借入れの状況

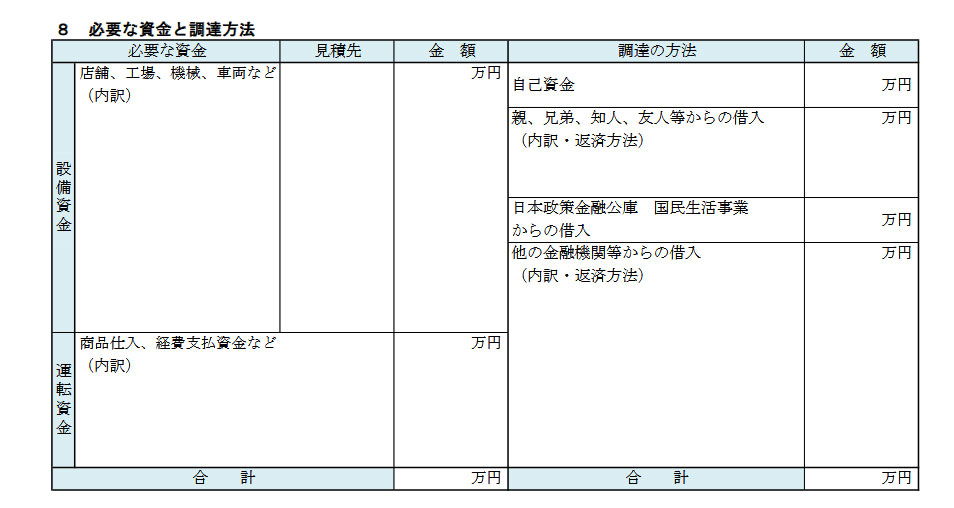

8.必要な資金と調達方法

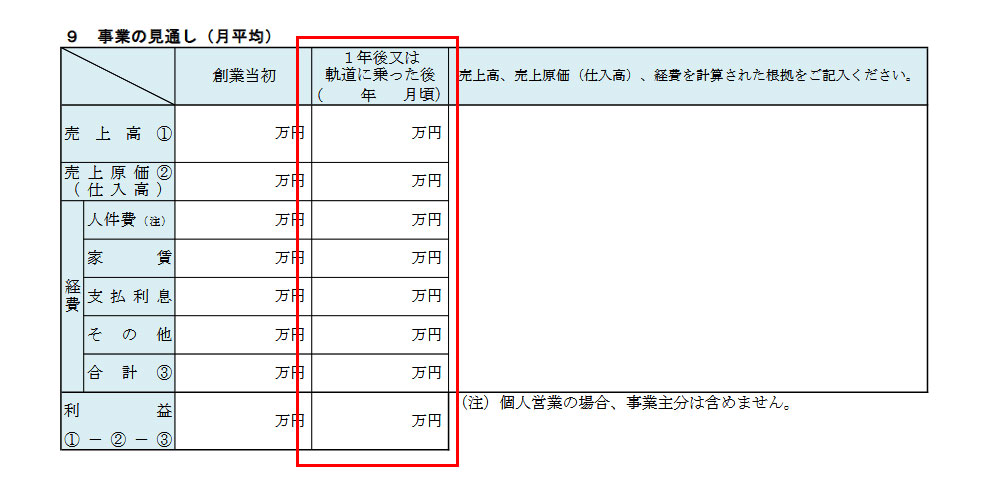

9.事業の見通し

の記入内容が重要です。

ここの内容で融資の可否を判断しているといっても、さしつかえありません。

右側記入欄で何を判断しようとしているのか

これらの項目から日本政策金融公庫が何を判断しようとしているのかというと、

7.お借入れの状況:借入金の総額、借入先のレベル(ノンバンク系など)

8.必要な資金と調達方法:資金の用途と自己資金とのバランス

当然ですが、自己資金の比率が高ければ高いほどよい

9.事業の見通しの項目:事業の収支が成立しているかどうか

(事業としてまったく成立していない会社もあるので、そういった会社をはじくため)

要は

「事業とお金の関係を明確にし、きちんと返済できる根拠を示しなさい」

と日本政策金融公庫は言っているのです。

好判断材料になる各項目の記入例

7. お借入れの状況

嘘をつかず本当の事を書きましょう。

もし嘘を書いても、調べればすぐにあなた名義の借金内容はばれますので、担当者の心証は最悪です。

8.必要な資金と調達方法

設備資金だと融資希望合計額が大きくなるので、大きな金額を借りたい社長は、ついここの数字を大きくしたがる傾向が強いです。

しかし2-1融資がおりやすいのは運転資金で説明したとおり、設備資金で資金調達を行おうとすると、手間と時間がかなりかかり、使い勝手が悪いことが多々あります。

運転資金で資金調達をした方が、のちのちの使い勝手まで含めて考えると、そちらの方がよいでしょう。

9. 事業の見通し

売上高、経費の1年後または軌道にのった後の数字ですが、面談の際に担当者から説明を求められたときに、しっかりと説明のできる、根拠のある数字を書きましょう。

1年後の数字として根拠なく

「来年の売上はたぶん3倍になっているはずだから」

と“こうなったらいいなあ”という根拠なき希望金額を書く社長がいますが、一発で刎ねられます。

理屈のとおった根拠ある数字を書くことが、この項目の重要なポイントになります。

資金調達成功ポイント2. 社長の熱意

必要書類を日本政策金融公庫に送った後、担当者との面談があります。

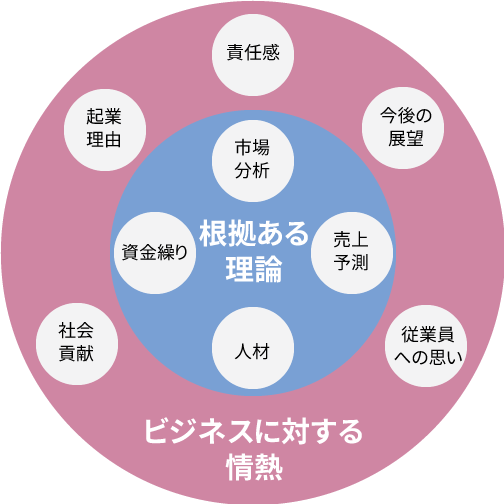

この面談の際に大事なのが、ご自身のビジネスに対する社長の熱意を、根拠ある理論をもって伝えることです。

なぜ熱意が重要なのか

いくら素晴らしいビジネスモデルでも、そのビジネスに情熱を持っていない人がいくら口先でしゃべっても、相手の心は動かせません。

口だけが達者ですがその商品に情熱を持たず、商品のすばらしさに自信を持っていない営業マンは、トップ営業マンにはなれないでしょう。

トップ営業マンになれるのは、お客様にその商品の素晴らしさを、情熱と根拠をもち伝え続けられる人だけです。

資金調達も同じなのです。

心に熱い思いを持ち、頭は冷静に根拠をもちビジネスをしている経営者でないと、担当者の心は動かないのです。

根拠のある理論を核とし、情熱を持って自分なりのビジネスに対する思いのストーリーを作り、面談時にそのストーリーを伝えることがとても重要です。

面談時に伝えるべきストーリーの作り方

ストーリーは長すぎても短すぎてもダメです。

ストーリー作りに大事なことは

- 数字に根拠と整合性があること

- あなたの熱い思いがこもっていること

- 時間をかけ計画的に準備をしてきたこと

の3点をポイントとし、お金と行動面に落とし込むことです。

的確なストーリー作りが方法をこれからお伝えします。

この通りにストーリーを作ってもらえれば、必ず結果はついてきます。

担当者が納得する的確なストーリーの作り方

このビジネスで起業するために〇〇年ほどお金を毎月〇円貯めてきた。

手元資金として〇〇年×〇万円=〇〇万円ある(あった)。

事業を開始して〇か月たって、毎月の支出が〇万円×〇か月で〇〇万円かかり、自己資金として準備した〇〇万円があと〇〇万円しかない。

現在の月の売上が〇万円である。

ビジネスを始めた当初より〇〇%アップしている。

このまま毎月〇〇%のアップで推移していけば、この先毎月の売上が〇〇万円見込めるが、まだ損益分岐点に達していない。

あと〇か月で損益分岐点を超えられるが、その前に手元資金が尽きる。

運転資金があと〇〇万円、設備投資で〇〇万円あれば、利益が202〇年〇月から〇〇万円見込める。

利益から計算すると毎月〇〇万円の返済が可能である。

毎月〇〇万円×損益分岐点を超える月数〇か月=〇〇〇万円であるので、〇〇〇万円を貸してほしい。

この〇の中に、ご自身のビジネスの数字をあてはめてください。

この内容に沿って、9.事業の見通しの数字を作るのです。

これで数字の根拠と整合性があり、あなたの熱い思いがこもった事業計画書が必ず書けます。

日本政策金融公庫への提出書類リスト

日本政策金融公庫への融資申し込み時に必要な書類ですが、

- 借入申込書

- 本人確認書類のコピー

- 過去6か月分の通帳のコピー

- 不動産賃貸借契約書

- 登記簿謄本

- 印鑑証明(個人、法人共)

- 決算書(2期分 2年未満の場合は1期分でOK もしくは試算表)

- 月次売上表

- 商売の概要 など

になります。

“商売の概要”や”簡単な事業計画書”は、テンプレートを日本政策金融公庫の公式サイトからダウンロードできます。

必須提出書類以外に提出した方が審査が有利に進む書類

先程説明した書類だけで申し込むより、追加で独自資料を準備した方が、資金調達に成功する可能性が格段に上がります。

- ビジネスモデル、顧客のニーズ分析

- 事業を行うエリアのマーケティング分析資料

- 競合他社分析

- 詳しい資金繰り表

になります。

税金・社会保険の滞納がある場合の交渉方法

法人税や消費税など、税金の滞納が1つでもあれば、日本政策金融公庫での資金調達はほぼ無理です。

社会保険料、厚生年金の滞納も同じようにアウトです。

もし税金、社会保険の滞納がある中で資金調達の相談に行く場合は、

・滞納している税金を払う意思があること

・この日に〇〇円の入金があるから、この収入で支払うという計画を伝える

・今後〇〇という取引先から、毎月〇〇円の入金が定期的にあるから、これを原資として分割で支払う

など、滞納を正常化する計画と意思があることを伝えてください。

これで資金調達の相談の土台にはのれることもありますが、資金調達はかなり厳しいことは覚えておいてください。

しかしウソの正常化計画を伝えては絶対にダメです。

素直に必ず支払える額と、タイミングをウソ偽りなく担当者に言いましょう。

見栄をはって、支払いできない金額と時期を伝えることだけは、絶対にやめてください。

資金調達に大事なのは、誠実さと人間性です。

あなたの資金調達が成功することを、心から祈っています。

まとめ

- 初めての資金調達なら、日本政策金融公庫に相談に行こう

- 日本政策金融公庫からもえらるテンプレート書類で融資の申し込みはできるが、追加書類も提出した方が印象よし

- ビジネスに対する熱い思いを整合性のある数字にのせて、担当者に伝える

- 税金の滞納があると、資金調達に成功する可能性はかなり下がる

以上になります。

営業は一切なし。

貴社のお話、お悩みをお聞かせください。

現在の会社の状況にお悩みではありませんか?

「社会保険料が払えきれない。」

「どうすれば税金を払えるのか。」

「このままだと自宅が担保が差し押さえられる。」

「大きな決断が必要なタイミングなのか。」

私たちがこれまで培ってきた500社超の支援実績から得た経験や独自のノウハウを基に、今のあなたにとって、望む結果を出すための最適な提案をさせて頂きます。

わたしたちから営業を行うことは一切ありません。

まずはあなたのお話、お悩みをお聞かせください。