「私にまかせてもらえば、融資が出やすい決算書を作れますよ」

こんなセリフを税理士に言われたことがない社長は、ほぼいないと思います。

では実際に「融資が出やすい決算書を作れる」と自称する税理士を信頼し、顧問を依頼すると、どうなるのでしょうか。

現状では資金調達に成功するのは厳しい経営状況なのに、融資に強いと自称する税理士に作らせた決算書で、本当に資金調達は成功するのでしょうか。

答えは「NO」です。

現状では融資の実行が厳しいにもかかわらず、「自分に任せてくれれば融資が出る決算書を作れる」と税理士に持ちかけられ、実際に資金調達に成功した話を1つも私は聞いたことはありません。

「融資が出なかったじゃないか!」と顧問税理士を責めたところで、そうなんですね、大変でしたね、と返されるのがオチです。

あなたの会社の現状では資金調達の成功は厳しいのに、融資が出やすい決算書を税理士の力で作るなんて力は、彼らにはありません。

資金調達に焦って税理士の選び方を間違え、大損するパターンの多くが、このストーリーです。

決算というあなたの会社にとって生命線ともいえる作業を、軽々しい口約束をする税理士にまかせてはいけません。

会社の税務について、相談するべき相手である税理士の選び方を間違うことは、あなたの会社を路頭に迷わせることになるのです。

経営者であるあなたが、世界でいちばん自分の会社を大事に思い、行き先を日々考えています。

その自分の会社の行き先をしっかりとコントロールし、正しい方向性に舵とりをすることは、社長であるあなたしかできないのです。

資金調達という会社にとってとても重要な業務を、目先の顧問料や手数料欲しさで簡単に扱おうとする人間に、まかせてはいけません。

では資金調達をしたことがない経営者は、どのように考え資料を作り、どうやって商談をすすめるべきなのでしょうか。

資金調達に成功しやすい決算書を作る手順について、数百社の資金調達のサポートをしてきた私たちが20年かけて出した結論を、解説してきます。

決算書以外の書類の作り方や、考え方については、資金調達に成功する可能性が上がる事業計画書の考え方と書き方を参考にしてください。

資金調達に成功しやすい決算書を作る正しい手順

まずは決算書をどのように金融機関の融資担当者が見ているかを、把握しましょう。

決算書が資金調達の成功の可否のすべてではありませんが、重要な書類の1つとなりますので、決算書のデキについておろそかには絶対にしないでください。

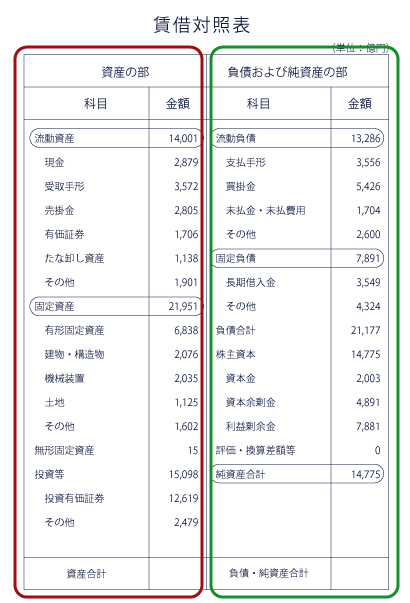

資金調達時の金融機関との交渉においての決算書で重要になるのは、まずは貸借対照表(バランスシートまたはBS)です。

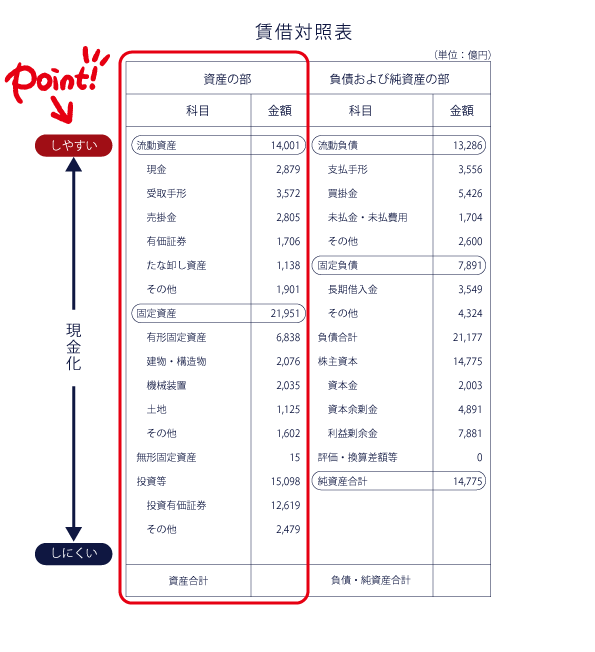

貸借対照表(バランスシートまたはBS)の左側の項目が資産、右側の項目が負債と純資産なのですが、同じ資産でも実は現金化しやすい科目と、しにくい科目があるのです。

ここが大事なポイントです。

貸借対照表のチェックポイント

金融機関の融資担当者は、あなたが資金調達の相談にきたとき、あなたの会社のいての決算書で重要になるのは、まずは貸借対照表(バランスシートまたはBS)から、現金化しやすい科目に資産がどれくらいあるのかを見てきます。

ここの現金化しやすい科目の数値が多いと、金融機関の担当者に見せた際のイメージがよくなります。

いての決算書で重要になるのは、まずは貸借対照表(バランスシートまたはBS)の左側で現金化しやすい科目とは売掛、現金、手形などがそれにあたります。

逆に現金化しづらいものは機械装置、土地、投資などがそれにあたります。

左側の資産の部は、上にある科目ほど現金化しやすい科目になるので、ここが多ければ多いほど融資担当者としては嬉しいのです。

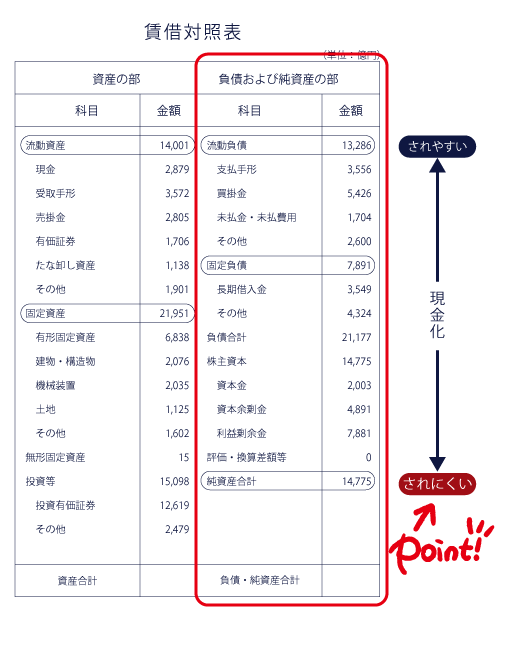

右側の負債及び純資産は、上にある科目ほど現金化されてしまいやすいので、上の現金化されやすい科目が多い場合は、支払額がどんどん増えてしまい、現金の流出につながります。

金融機関の担当者としては嫌がるところなのです。

貸借対照表(バランスシートまたはBS)の右側の部分で現金化されやすい科目は、支払手形、買掛金などがそれにあたります。

金融機関の融資担当者の視点であなたの会社の決算書のチェックしてみると、あなたの会社の状況はどうでしょうか?

あなたがもし資金調達の相談をされた融資担当者だとして、あなたの会社の決算書を見て、資金調達の相談にどういった返事をするのか、冷静に判断してみることも大事です。

税理士は資金調達の相談にたしかな答えをだせない

多くの経営者は資金調達を考えるとき、まず顧問税理士に相談します。

ご自身の会社の経営状態を経営者の次にわかっているのが、毎月の会社の数字を見ている顧問税理士だからです。

しかし税理士は税務のプロであり、経営のプロではありません。

彼らに資金調達の相談をしても、金融機関の融資担当者が何を見て判断しているか分からない場合が多いのです。

税理士は税金のプロであり、そのジャンルの相談でしたら彼らの右に出るものはなかなかいないでしょう。

それが彼らの仕事ですし、その勉強を何年、何十年もしてきているからです。

しかし資金調達の成功の可能性の判断や、資金調達時の書類の作り方、考え方を経営者に教えることは、彼らの専門分野ではないのです。

それは経営という仕事になり、経営者であるあなた以上にその仕事をできる人はあなたの周りにはいません。

金融機関の融資担当者が決算書や他の書類の何を見て判断するのか、どんな話法で商談を進めればよいのかを調べることは、税理士の仕事ではないので、税理士に相談してもたしかな答えは出せません。

そして多くの税理士が思っている以上に、融資担当者は決算書の数字を細かく見ています。

ですので税理士に資金調達の相談をしても、たしかな答えや具体的な手法を答えてくれることは少ないでしょう。

「私は融資に強いですから、私が決算書を作れば大丈夫ですよ」とうい税理士を信じて顧問契約をし、その税理士に相談しながら融資の申込みをしたけど融資がおりなかったとなっても、税理士はいっさい責任はとれません。

経営者からの信頼を失い、来年度からのあなたの会社との顧問契約を失うことくらいしか、税理士にとって顧問先の融資の失敗に対するデメリットはないのです。

顧問税理士に求めるのは、あなたの会社の税務対応であり、経営面のサポートであってはいけないのです。

資金調達の相談は経営面の相談であり、税務の相談ではありません。

経営者が税理士の選び方、使い方を間違えてはいけません。

税理士に相談するべきことは1点に絞れ

では一体誰にあなたは資金調達の相談などの、経営面の相談をするべきなのでしょうか?

まずはご自身で日本政策金融公庫や、地元の信金、第二地銀の窓口に相談に行ってご自身の目と耳で調べることがベストだと思います。

しかしご自身だけでは対応しきれない時もあるでしょう。

そういったときは「士業ではないけれど、法人税務に詳しく、金融機関対応に長けており、金融機関の知識を多く持つ人物」にするべきでしょう。

あなたが資金調達を考えているときに税理士に相談するべき内容は、融資申し込みのための試算表をいつ作ってもらえるか、相談し確認をすること1点のみです。

これこそが我々が20年以上数百社の資金調達にかかわってきた結果から出した、税務業務と経営サポート業務をきっぱりと担当する人間を分けている理由なのです。

魚屋さんに来年の野菜のデキを質問しても、正しい答えは返ってこないでしょう。

扱うモノは違えども、資金調達も同じなのです。

税務の悩みは税務のプロに、経営の悩みは経営のプロに相談しましょう。

あなたの会社を生かすも殺すも、それはあなた次第なのです。

まとめ

資金調達に成功しやすい決算書を作る秘訣は、

- 「資金調達に強い」を自称する税理士に全部おまかせするのはおすすめできない

- 貸借対照表の現金やしやすい項目の数字を融資担当者は重視している

- 資金調達を検討するときは、第三者の力を借りる前にまずご自身の足で調ることが、自分の会社を守ることにつながる

以上になります。

営業は一切なし。

貴社のお話、お悩みをお聞かせください。

現在の会社の状況にお悩みではありませんか?

「社会保険料が払えきれない。」

「どうすれば税金を払えるのか。」

「このままだと自宅が担保が差し押さえられる。」

「大きな決断が必要なタイミングなのか。」

私たちがこれまで培ってきた500社超の支援実績から得た経験や独自のノウハウを基に、今のあなたにとって、望む結果を出すための最適な提案をさせて頂きます。

わたしたちから営業を行うことは一切ありません。

まずはあなたのお話、お悩みをお聞かせください。