支払ができず滞納した社会保険料について「時効」を成立させれば支払わずにすむのか、そもそも滞納した社会保険料に時効はあるのか、本当に時効を成立させることができるのか、不安ではありませんか?

ネット上では色々な情報が書かれています。

「絶対逃げ切れない」

「自己破産しても逃げられない」

と書いてあったり、

「逃げ切る方法はある」

「自己破産すれば払わなくてもいい」

とも書いてあります。

一体どの情報が本当なのか、自分の場合はどうなのか、経営者の不安は尽きないと思います。

滞納した社会保険料と時効の関係ですが、理論上時効の成立はあり得ます。

そして実際に時効を成立させた元社長を私は知っています。

高額な社会保険料の滞納が発生している会社は、コロナ禍が落ち着いた今たいへん多くなってきています。

そもそもはコロナ禍が始まり年金事務所が

「社会保険料の支払いが難しければ待ちますよ。コロナ禍という特殊な状況ですから、申し出さえしてくれれば基本OK」

と数年間は社会保険料の支払いを待ってくれていました。

しかしコロナ禍が終わり、社会保険料支払いの猶予期間が終わってしまいます。

当たり前の話ですが、年金事務所はコロナ禍中に支払いを待った社会保険料の回収にかかります。

新しく今月分として発生する社会保険料に上乗せで、支払っていなかった期間の社会保険料を払うよう年金事務所は求めます。

ただでさえ社会保険料が高すぎて払えなくなる会社が続出している今、さらに上乗せで払うとなると、どうやっても払えない会社が続出することになります。

社会保険料が支払えない結果、会社が倒産する「社会保険料倒産」が実際に起こり始めています。

ここでは机上の空論ではなく、私たちが倒産に関わった会社で滞納した社会保険料の対応や、時効を狙った場合に実際に起きたこと、打った手を書きます。

私たちは経営者と経営者の家族、事業を守る専門家です。

その視点でここでは

- 滞納した社会保険料と時効の関係

- もしあなたが社会保険料の滞納がある状態で会社を解散させるとしたらどの様な方法を取るのがベストなのか

など詳しく解説します。

滞納している社会保険料には時効がある

滞納している社会保険料の支払いについてですが、実は時効が存在します。

健康保険法(大正十一年法律第七十号)

e-GOV法令検索 健康保険法(大正十一年法律第七十号)より

(時効)第百九十三条

保険料等を徴収し、又はその還付を受ける権利及び保険給付を受ける権利は、これらを行使することができる時から二年を経過したときは、時効によって消滅する。

2 保険料等の納入の告知又は督促は、時効の更新の効力を有する。

会社が払えない社会保険料の滞納分については、払わずにいれば2年で時効を迎え、支払い義務が消滅すると書かれているのです。

しかしたった2年支払わないだけで時効をむかえられてしまうと、年金事務所としてはとんでもない話です。

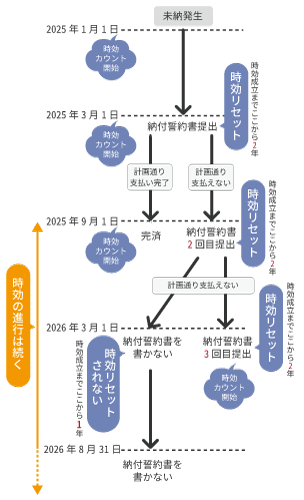

時効を成立させないための年金事務所の対策

年金事務所は滞納している社会保険料を確実に回収し、時効は成立させるまいと、年々取り立てが厳しくなってきています。

元々払う約束をしていた社会保険料を支払っていないのですから、回収する側が厳しく来るのは当然といえるでしょう。

社会保険料の滞納を起こしている会社に対してこれだけ厳しく対応してくる年金事務所が、時効を簡単に迎えさせるはずはありません。

当然ですが、あらゆる手段で年金事務所は時効の成立を防ごうとします。

平成19年8月13日 厚生労働省発布

「健康保険、厚生年金保険等の保険料等の的確な滞納整理事務の徹底等について〔健康保険法〕」

に時効をむかえさせないための対策が、はっきりと書かれています。

4 適正な債権管理の確保

滞納事業所(移管等、事務処理上の全喪事業所を含む。)に対しては、社会保険制度の公平性と信頼性を確保するため、粘り強く保険料納付の理解を求め、必要に応じて、滞納処分の実施による滞納保険料等の早期解消を図ることを基本とするが、保険料等が時効消滅しないよう時効中断措置の手続き等、的確な滞納整理事務による適正な債権管理の確保に努めること。(1)時効中断措置の手続き

滞納保険料等の時効中断の手続きは、差押え、交付要求及び捜索の実施並びに納付誓約書(計画書)(初期手順の参考様式3)等により債務承認を徴取する基本的な措置によって、取り扱うものとすること。

なお、保険料等が納付された場合、又は納付の委託を受けた場合においても、保険料の全部又は一部が納付された、又は納付委託を受けた月分の保険料等は時効中断されるものであるが、当該月分以外の保険料等は時効中断せず進行するものであることに留意し取り扱うこと。

(債務承認等の留意事項)

(3) 納付督励と時効中断措置の取組時効中断措置は、納付督励及び滞納処分の一環で確実に行われるべきものであり、年度開始の早期から全ての滞納事業所に対して、滞納保険料等の計画的かつ早期解消に向けた納付督励に合わせて、時効中断措置の手続きを行うこと。

なお、納付督励が債務承認書の徴取のみの交渉を繰り返すことがないよう、滞納事業所の取組区分毎に適切な取組を工夫し実施すること。

①呼出による納付督励と債務承認

ア:初期手順対応中のもの、差押え・捜索の実施を予定しているもの及び差押え中のものを除き、全ての現存の繰越事業所の事業主又は役員等の責任者(以下「事業主等」という。)に対して、原則として、呼出による納付督励を実施すること。

この場合、前年度の納付督励等を踏まえ、改めて、滞納保険料の債務の確認及び今年度の計画的かつ早期解消に向けた納付督励を行い、全ての滞納事業所から納付誓約書(計画書)を徴取すること。

イ:滞納保険料の分割納付を認める場合において、その分割納付期間が1年を超えるような場合は、当面、1年程度の分割納付を認めることとし、翌年度に改めて、債務承認と分割納付の増額の納付交渉に努めるなど、適切に取り扱うこと。

厚生労働省サイト 健康保険、厚生年金保険等の保険料等の的確な滞納整理事務の徹底等について〔健康保険法〕より

この法令ですが、要は

「時効を成立させないために、以下のような手段をとりなさい。

- 納付誓約書などの書類を社長に書かせる

- 資産の差し押さえなどの回収手段をとる

この様な手段をうつことにより時効が中断させられるからやりなさい。

社会保険料の滞納を起こしている社長と定期的に面談し、必ずなんらかの書類取り交わしや手続きをし、時効を中断させるように」

と書いてあるのです。

社会保険料の滞納を起こしたら、真っ先に年金事務所へ社長は相談に行きます。

1か月分の社会保険料の滞納くらいでしたら、電話と督促の手紙が来るくらいで終わります。

しかし数か月の滞納を起こしていたり、滞納保険料をずっと払わないでいると、年金事務所から呼び出しの手紙や電話がきて、直接話をすることになります。

それでも呼び出しを無視ししていると、資産の差し押さえ通知がやってきます。

社会保険料の滞納が発生した時に、年金事務所がどのような対応をするか詳しく知りたい方は、当サイト内 ” 社会保険を払えない会社が無傷で滞納を解消できる具体的手法 ” を参照してください。

納付誓約書などの書類を提出させ時効の進行をストップさせる

年金事務所から連絡がきて、滞納している社会保険料の支払い交渉が開始されます。

滞納した社会保険料を一括で支払うことができる会社はほとんどなく、たいがい分割で支払うことになります。

あわよくば時効を狙いたい社長は多いでしょうが、そうは年金事務所はさせません。

そもそも一括で支払える資金繰り状態の会社でしたら、そもそも社会保険料の滞納は起こさないでしょう。

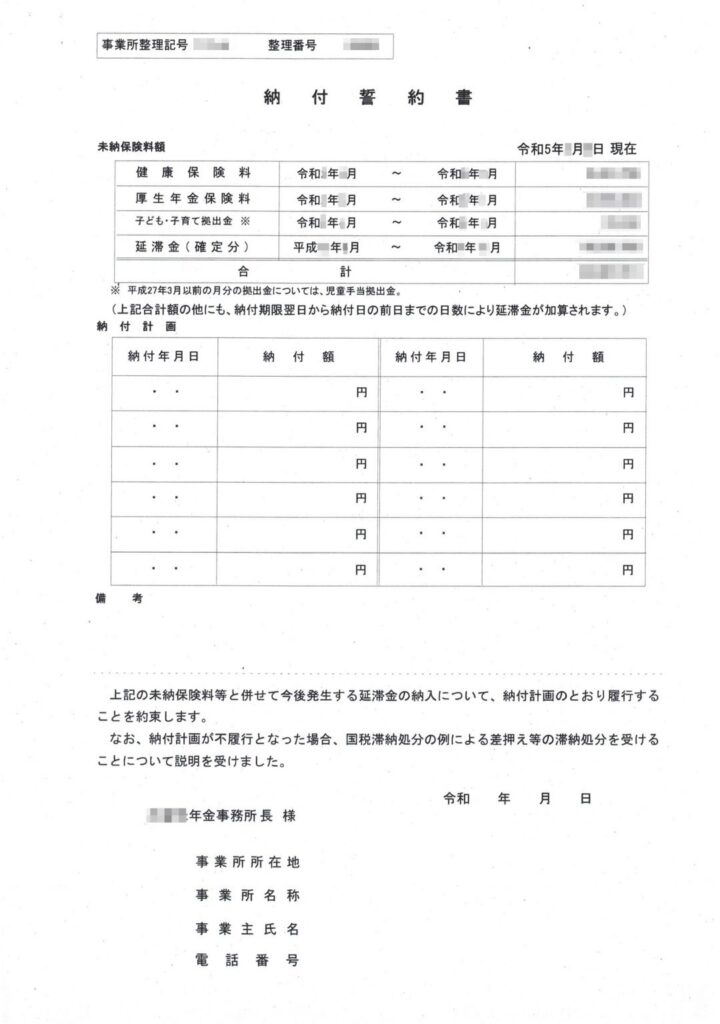

滞納した社会保険料を分割で支払う計画書を年金事務所に提出し、担当者がそのプランでOKを出したら、「納付誓約書」「分割納付計画書」などの書類への記入を社長は求められます。

この書類は社長個人名義の資産を差し押さえられる場合で詳しく説明していますが、

- 未納保険料の金額

- いついくら払うという納付計画

- 法人情報の記入

という内容になっています。

この書類を提出することで、2年で完成という時効の進みが一旦ここでリセットされるのです。

他にも差し押さえなどの手続きにより、時効の進みが一旦ストップ、リセットすると通達には書かれています。

滞納した保険料を支払わず交渉もせず放っておくと、差し押さえの手続きが裁判所を通して進められます。

こういった手続きすべてが、時効の進みをストップ、リセットさせる方法なのです。

税務署は時効の進行を確実にストップさせる

滞納した社会保険料の支払い計画が1年以上になる場合、必ず1年たった時点で納付計画書(納付の誓約書)をもう一度社長から取り直すよう、厚生労働省からの指示が出ています。

納付計画書(納付の誓約書)を提出させることで、時効の進みを毎年確実にストップさせます。

時効は絶対にむかえさせないという、厚生労働省の強い意向が反映された内容となっているのです。

滞納した社会保険料は会社を解散すれば支払い義務が消滅することが基本

法人とは、「法」で定義された「人格」が法人=会社です。

法で定義された人格である「法人=会社」が倒産という処理を行い存在が消滅すれば、その法人=会社が抱えている支払い義務は消滅します。

多額の借金がある人間が死んだとして、死人に借金返せとは請求できませんし、したところで貸したお金は当然返ってきません。

それと同じことが「法人=会社」でも言えるのです。

会社を解散しても滞納した社会保険料の支払い義務が社長個人に残ることは多い

滞納した社会保険料は会社を解散すれば支払い義務が消滅することが基本で倒産処理をすれば基本的には支払い義務は消滅すると書きました。

しかし滞納した社会保険料を倒産処理によって法人自体には支払う義務がなくなっても、社長個人に支払い義務が残る場合がほとんどです。

なぜならば、法人が倒産処理によって消滅しても、滞納した社会保険料の支払いに、社長個人が個人保証をつけている場合がほとんどだからです。

個人保証を社長がつけているということは、『もし法人が消滅しても社長個人の責任において全額支払います』ということです。

納付誓約書の提出が個人保証になる

時効を成立させないための年金事務所の対策で解説した「納付誓約書」「分割納付計画書」ですが、この書類を提出することによって滞納した社会保険料に社長が個人保証をつけたとみなされるのです。

「納付誓約書」「分割納付計画書」の提出によって時効の進みがストップするだけでなく、個人保証もとられるのです。

個人保証をつけていれば、会社を解散していても支払い義務は社長個人に残ります。

会社を倒産させるということは、会社が儲かっていないから倒産せざるを得ない状況がほとんです。

儲かっていない会社の場合、社会保険料の滞納はほぼ間違いなく起こしています。

滞納が始まった後すぐに会社の倒産処理をするなら、年金事務所となんらかの書類を取り交わさず倒産させられるため、社長個人に支払い義務は残らない場合が多いでしょう。

しかし倒産の現実は、社会保険料の滞納が始まってから数か月~数年たっても滞納した社会保険料を支払える目途がたたず、やむを得ず会社の倒産手続きをする場合がほとんどです。

滞納期間が長いため年金事務所と社長はなんらかの交渉をし、「納付誓約書」「分割納付計画書」を提出しているでしょう。

これらの書類を提出しないと会社の資産を差し押さえられますので、会社を続けていくにはこれらの書類の提出が絶対なのです。

「納付誓約書」「分割納付計画書」の提出によって滞納している社会保険料の支払いに社長個人の個人保証がつきます。

よって滞納を起こしている会社の社長は、会社の倒産処理だけでは滞納した社会保険料の支払い義務からは解放されません。

簡単に滞納している社会保険料支払い義務の時効は成立させられませんので、支払いから完全に逃げ切ることもこうなると難しいでしょう。

社長個人に支払い義務が残らない場合の条件

- 換価の猶予を使っていない

- 納付誓約書、分納計画書などの書類を提出していない

社会保険料の滞納について何も対応をしておらず、滞納開始後に年金事務所と一切書類を取り交わしていない場合は、社長個人に支払い義務は残りません。

会社の倒産処理をすれば滞納した社会保険料の支払い義務は消滅します。

支払い義務は消滅しますので、時効を狙う必要もないでしょう。

社長個人に支払い義務が残る場合の条件

- 換価の猶予を使っている

- 納付誓約書、分納計画書などの書類を提出している

社会保険料の滞納開始後に年金事務所と書類の取り交わしをしている場合は、会社を倒産させても社長個人に支払い義務は残ります。

| 支払い義務が残らない | 支払い義務が残る | |

|---|---|---|

| 換価の猶予 | 使っていない | 使っている |

| 分納計画書・納付誓約書 | 提出していない | 提出した |

自己破産しても滞納した社会保険料の支払い義務はなくならない

会社の倒産処理、自己破産をすれば滞納した社会保険料の支払いが免除されるという話を、ネットでよく見かけます。

これは本当なのでしょうか?

答えは嘘です。

自己破産をしても滞納した社会保険料の支払いは免除されません。

自己破産はすべての借金や支払いの義務から解放してくれる、魔法の仕組みと思っている方がたまにいらっしゃいますが、その知識は間違っているのです。

自己破産で滞納した社会保険料の支払いが免除されない理由

自己破産しても滞納した社会保険料の支払いが免除されない理由ですが、それは「破産法」という法律で決められているからです。

(免責許可の決定の効力等)第二百五十三条

二百五十三条 免責許可の決定が確定したときは、破産者は、破産手続による配当を除き、破産債権について、その責任を免れる。ただし、次に掲げる請求権については、この限りでない。

一 租税等の請求権(共助対象外国租税の請求権を除く。)

二 破産者が悪意で加えた不法行為に基づく損害賠償請求権

三 破産者が故意又は重大な過失により加えた人の生命又は身体を害する不法行為に基づく損害賠償請求権(前号に掲げる請求権を除く。)

四 次に掲げる義務に係る請求権

イ 民法第七百五十二条の規定による夫婦間の協力及び扶助の義務

ロ 民法第七百六十条の規定による婚姻から生ずる費用の分担の義務

ハ 民法第七百六十六条(同法第七百四十九条、第七百七十一条及び第七百八十八条において準用する場合を含む。)の規定による子の監護に関する義務

ニ 民法第八百七十七条から第八百八十条までの規定による扶養の義務

ホ イからニまでに掲げる義務に類する義務であって、契約に基づくもの

五 雇用関係に基づいて生じた使用人の請求権及び使用人の預り金の返還請求権

六 破産者が知りながら債権者名簿に記載しなかった請求権(当該破産者について破産手続開始の決定があったことを知っていた者の有する請求権を除く。)

七 罰金等の請求権

2 免責許可の決定は、破産債権者が破産者の保証人その他破産者と共に債務を負担する者に対して有する権利及び破産者以外の者が破産債権者のために供した担保に影響を及ぼさない。

3 免責許可の決定が確定した場合において、破産債権者表があるときは、裁判所書記官は、これに免責許可の決定が確定した旨を記載しなければならない。 4 第一項の規定にかかわらず、共助対象外国租税の請求権についての同項の規定による免責の効力は、租税条約等実施特例法第十一条第一項の規定による共助との関係においてのみ主張することができる。

破産法 e-Gov法令検索より

『一 租税等の請求権(共助対象外国租税の請求権を除く。)』が滞納した社会保険料の支払が免除されない理由となる法令です。

租税等の請求権とは公的なお金を徴収する側が請求できる権利です。

固定資産税や住民税のような税金や、社会保険料、国民保険料、年金、一部の水道代(下水道利用料金)などが、租税に含まれます。

いくら自己破産をしても、税金や、社会保険料、国民保険料、年金などの支払義務は残ります、免除はされませんということが書かれています。

実際は自己破産後に滞納した社会保険料の支払請求をされることはほぼない

では自己破産をして支払うお金がまったく手元にない元経営者の場合でも、自己破産後も無理やりお金を作って年金事務所に支払っているのでしょうか?

再就職や日雇いのバイトをして稼いだお金を、すでに倒産処理した会社で滞納した社会保険料を、支払い続けるのでしょうか。

私たちは数多くの倒産に立ち会ってきましたので、倒産処理をした元経営者が実際どのようなその後の人生を歩むのか、実際に見てきました。

倒産処理、自己破産までした元経営者で、自己破産後も滞納した社会保険料の支払いをし続けている元社長は今のところ1人もいません。

基本的に「お金がない人からはとれない」がお金の基本法則です。

自己破産までした人は、公的に「お金がない人」なのです。

お金がない人からはたとえ年金事務所といえども、自己破産後におっかけてお金の徴収するような事は基本的にはやりません。

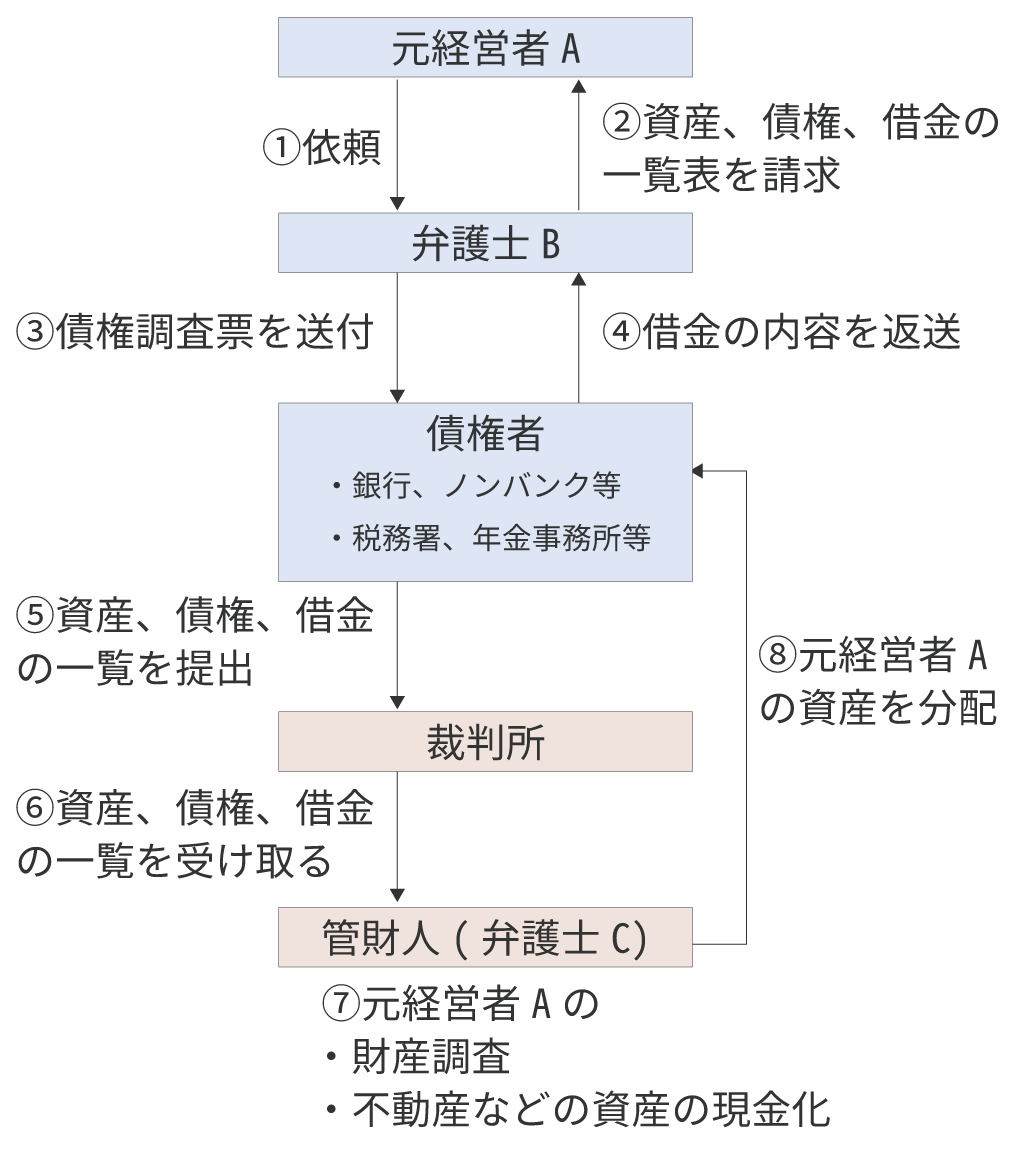

倒産処理・自己破産手続きを行った際の裁判所や関係者の動き

会社の倒産処理、経営者の自己破産手続きを行うと、実際には裁判所や関係者がどのように動くのか解説します。

元経営者Aさんが自己破産の手続きを、弁護士Bを通じて裁判所に申し出る

裁判所が管財人(自己破産者の財産を管理する弁護士C)を指定する。

B弁護士はAさんの会社、Aさん個人の借金(滞納した社会保険料、税金もここに入る)について、貸した人にいついくらを貸したのか、ヒアリングシート(債権調査票)を送る

ヒアリングシート(債権調査票)を弁護士が集め、Aさんの財産一覧表と一緒に裁判所に提出する

管財人(自己破産者の財産を管理する弁護士C)がAさんの財産を、誰にいくら配分するかを決める

お金を貸した人にAさんの財産を配分する

元経営者Aさんがお金を借りた人に対し、元経営者Aさんが今持っている財産を現金化して、貸した金額や種類に応じてお金を貸した人に裁判所を通じて分配する作業が「自己破産処理」なのです。

元経営者Aさんの今持っている財産の分配における優先順位ですが、元従業員の未払い賃金が真っ先に支払われ、その次に滞納している税金や社会保険料への弁済にあてられます。

滞納金額が分配される金額では足りない場合の扱いについて

裁判所を通じて滞納した社会保険料を年金事務所は弁済を受けますが、それでも滞納した金額に足らない場合はどうなるのでしょうか。

滞納した社会保険料を払わずに会社を解散した場合、滞納した社会保険料が2000万円あり、社長の財産が1000万円しかない場合を例にして考えてみましょう。

滞納した社会保険料に社長の財産1000万円を全額支払いにあてたとしても、1000万円足りません。

滞納額に足りない場合でも、元経営者Aさんが支払える財産が0円なので、年金事務所もとるものがないからあきらめるのです。

「お金がない者からはお金をとれない」の原則が、ここでも発揮されます。

自己破産をすれば滞納した社会保険料の支払い義務が消滅するのではなく、元経営者Aさんからとれるものがないため、年金事務所はそれ以上請求しないだけなのです。

自己破産以外で滞納した社会保険料の支払から解放される方法

では自己破産以外で滞納した社会保険料の支払から解放される方法はあるのでしょうか。

かなり無理をすればという前提ですが、方法は存在します。

私たちはやり切った社長を何人も見ています。

ここではその方法について解説します。

会社を新しく作る

実際は自己破産後に滞納した社会保険料の支払請求をされることはほぼないで説明したとおり、お金を持っていない人間からお金をとるのは至難の業です。

この原則を使います。

妻を社長として新しく会社を作り新会社に事業を移し、旧会社を倒産させてしまえば、滞納した社会保険料の支払いから逃げ切れると考えている社長にお会いすることがあります。

中には新会社の社長と旧会社の社長が一緒の場合もあります。

残念ながらそのやり方では逃げ切れないでしょう。

新会社に旧会社の滞納分を支払うよう、請求がまた来ます。

私が実際に目にした妻を社長として新会社を作ったにもかかわらず、年金事務所から新会社へ請求がきた事例をお話ししましょう。

・事業の内容

飲食業

・営業エリア

広島県

・滞納した社会保険料額

3,000 万円

・経緯

A 氏が代表取締役の株式会社 A は多額の社会保険料の滞納から差し押さえを実行され、事業を守るために妻の B さんを代表とする合同会社 B を登記。

合同会社 B に株式会社 A の事業をゆずり、事業継続を図ったが、年金事務所は合同会社 B の実際の支配者はA 氏とみなし、合同会社 B の資産の差し押さえを開始。

合同会社 B にほとんど資産がなかった為、年金事務所は妻の B さんの個人資産の差し押さえも行った。

・結果

A 氏、妻の B さんともに自己破産

どの順番でどの手続きをし、誰と交渉し新会社を立ち上げれば新会社で事業を続けられる可能性があるのか詳しく書きたいのですが、インターネット上では書けません。

単純に新しい会社を作ったとしても、旧会社の滞納した社会保険料の支払から逃げることはできません。

まして時効を狙うなど不可能でしょう。

支払うべき社会保険料を支払っておらず、年金事務所との約束を破っているのは社長です。

年金事務所と交わした約束は守らないといけません。

その原則を曲げて何とかしようとしているのですから、年金事務所がそう簡単に見逃してくれるわけはありませんし、道理も通りません。

そう簡単ではありませんし、多くの交渉や手続きが必要ですが、私たちはあるやり方で 100 社以上の会社の事業を守り切っています。

やり方を知りたい社長は問い合わせフォームからお問い合わせください。

私たちが実際にとってきた手段をお伝えします。

延滞した社会保険料支払い義務の時効を成立させる方法

残念ながらインターネット上には書けません。

時効を狙うのは並大抵のことではありません。

しかしそれをやり切った社長を私は何人も見ています。

その社長たちがどうやって時効を成立させ、支払い義務から解放されたのか知りたい方は、問い合わせフォームを通じて直接私たちにお尋ねください。

第二次納税義務に該当すると支払い義務が残るので注意

元経営者が自分の妻を新会社の代表者にし、今までと同じ事業を新会社で続けようとする社長がいますが、注意が必要です。

新会社の代表は妻だから旧会社とは無関係、だから旧会社で滞納した社会保険料や税金を支払う義務は免除されるはずと考える経営者が多いです。

しかし支払い義務は免除されません。

もしその形で新会社を立ち上げ、旧会社の税金、社会保険料の滞納について新会社が支払いを求められず、時効が成立している方がいらっしゃるなら、その方は偶然見逃されただけでしょう。

- 妻などの元経営者と一緒に生活している人間が代表者

- 旧会社と同じ事業を新会社で営む

- 新会社へ旧会社からの事業譲受けが1年以内

の場合だと、新会社に旧会社の滞納した税金、社会保険料の支払いを請求されます。

国税徴収法と厚生年金保険法、健康保険法でそう決められているからです。

先ほど解説した、自分の妻を新会社の社長にしたが夫が実質的支配者とみなされ、資産を差し押さえられた会社の話はまさにこの法律が適用されたため起こった悲劇です。

国税徴収法

(事業を譲り受けた特殊関係者の第二次納税義務)

第三十八条 納税者が生計を一にする親族その他納税者と特殊な関係のある個人又は被支配会社(当該納税者を判定の基礎となる株主又は社員として選定した場合に法人税法第六十七条第二項(特定同族会社の特別税率)に規定する会社に該当する会社をいい、これに類する法人を含む。)で政令で定めるものに事業を譲渡し、かつ、その譲受人が同一又は類似の事業を営んでいる場合において、その納税者が当該事業に係る国税を滞納し、その国税につき滞納処分を執行してもなおその徴収すべき額に不足すると認められるときは、その譲受人は、譲受財産の価額の限度において、その滞納に係る国税の第二次納税義務を負う。

ただし、その譲渡が滞納に係る国税の法定納期限より一年以上前にされている場合は、この限りでない。

e-Gov法令検索より 国税徴収法

厚生年金保険法

厚生年金保険料

(徴収に関する通則)第八十九条 保険料その他この法律の規定による徴収金は、この法律に別段の規定があるものを除き、国税徴収の例により徴収する。

e-Gov法令検索より 厚生年金保険法

健康保険料

(徴収に関する通則)

e-Gov法令検索より 健康保険法

第百八十三条 保険料等は、この法律に別段の規定があるものを除き、国税徴収の例により徴収する。

払うべき社会保険料を支払っていない社長が悪いという事が前提として、支払い義務から逃れられないようありとあらゆる手段が法律としてとられています。

時効を狙う、支払い義務から解放されることは、そう簡単なことではありません。

年金事務所の調査能力、差し押さえなどの執行効力の強さを舐めては絶対にいけません。

年金事務所の調査能力はすさまじい

年金事務所は国税局と同じくらいの調査権を持っています。

最近はとくにその力が強くなっている様に感じます。

絶対に時効は成立させない、滞納した社会保険料はどんな手を使ってでも必ず回収するという強い意志を感じます。

実際にあった事例ですが、私たちに初めて経営相談に来られた翌日に、年金事務所によって取引先の売掛を差し押さえられ、一発で取引停止→倒産に追い込まれた会社もありました。

支払うべき社会保険料を支払っていない経営者が悪いということが大前提ではあります。

滞納した社会保険料の分納について何度も話し合いを重ね返済プランを作り、いざ返済が始まると約束通り支払えない、連絡もしてこない社長が続出しました。

あわよくば年金事務所とこのまま連絡もとらず、逃げようとする経営者が多いのでしょう。

年金事務所がそんな会社に対して、厳しい態度で回収にのぞむ気持ちも分かります。

しかし最近の年金事務所による差し押さえの状況があまりにも厳しく、すべてをなげうって経営をしてきた社長が丸裸にされるケースが多々私たちは見てきました。

ご自身のすべての財産、時間を投げうって会社をなんとかしようとしている社長たちが、それではあまりにも不憫とも私は感じています。

かつて私もお金がなくてどん底まで落ちた人間ですから、社長たちの恐怖、不安はとてもよく理解できます。

約束通り支払うべきものを支払わなかったことが悪いことが大前提です。

そんな状況にもかかわらず、もし多額の資産を隠し持っている様な事があれば、それは言語道断です。

しかし滞納した社会保険料や税金の支払ですべての資産を失い、丸裸になり、再起不能になるのはあまりにも不憫すぎます。

そんな気持ちで私たちは一度は失敗した社長たちが再起できるよう、全力でサポートしています。

私たちがこの様な局面で何をこれまでしてきたのか、ご覧ください

会社再生の伴走者としてイージス経営戦略事務所が選ばれる4つの理由

これまで700社を超える会社の立て直しの相談を受けてきており、最後まで伴走しきった会社が事業、資産を守れた確率は100%です。

なぜ私たちがそこまでの実績を出せるのか。

それは私たちが社長と共にリスクを背負い体を張ってでも、事業と社長の資産を守るからです。

まとめ

- 滞納している社会保険料は時効がある

- 時効を成立させないために年金事務所は換価の猶予の申請書の提出などの保全策をはかる

- 滞納した社会保険料は会社を解散すれば支払い義務が消滅することが基本

- 会社を解散しても滞納した社会保険料の支払い義務が社長個人に残ることは多い

- 納付誓約書の提出が個人保証になる

- 自己破産しても滞納した社会保険料の支払い義務はなくならない

- 実際は自己破産後に滞納した社会保険料の支払請求をされることはほぼない

- 自己破産以外で滞納した社会保険料の支払から解放される方法はある

- 第二次納税義務に該当すると支払い義務が残るので注意

- 年金事務所の調査能力はすさまじいので、簡単に事を考えてはいけない

以上です。

営業は一切なし。

貴社のお話、お悩みをお聞かせください。

現在の会社の状況にお悩みではありませんか?

「社会保険料が払えきれない。」

「どうすれば税金を払えるのか。」

「このままだと自宅が担保が差し押さえられる。」

「大きな決断が必要なタイミングなのか。」

私たちがこれまで培ってきた500社超の支援実績から得た経験や独自のノウハウを基に、今のあなたにとって、望む結果を出すための最適な提案をさせて頂きます。

わたしたちから営業を行うことは一切ありません。

まずはあなたのお話、お悩みをお聞かせください。