「うちの会社、このままだと倒産するのでは?」という心配で頭の中がいっぱいになることは、多くの社長に覚えがあることでしょう。

大きな売掛金が回収できない、運転資金が足らない、金融機関からの資金調達に失敗した、取引先の倒産など、倒産が頭をよぎる瞬間というのは、社長をやっていれば多々あります。

多くの社長がそんな時まず相談するのは、顧問税理士でしょう。

しかし彼らの多くは、あなたの会社のお金の問題を解決でき、倒産を回避できるような方策を提案できません。

まずなぜ顧問税理士に、多くの社長は経営の相談をするのでしょうか。

社長であるあなたの次に、あなたの会社の経営状況を知っていて、数字を理解している存在、それが顧問税理士だからです。

そして他社の事例や税理士同士の情報ネットワークで、何か特別な解決方法を知っているのではないかと、多くの社長は期待してしまうのです。

かつての私もそうでした。

税理士が経営の相談に応えられない理由

以前私が経営していた会社は、赤字を垂れ流し続ける慢性的な赤字体質だったため、当然のように倒産危機をむかえ、そのことを顧問税理士に相談しました。

税理士は数字に強く、経営に詳しいのだから、「うちの会社のお金の問題を一気に解決できるウルトラC的な方法」を提案してもらえ、倒産を回避できるのではないかと、当時の私は甘く考えていました。

今思えばこんな甘いことを考えていた自分が本当に恥ずかしく、顔から火が出る思いです。

しかし当時の私は本気だったのです。

毎月100万円近くの赤字を垂れ流していた私への顧問税理士からの返答は、

「チラシを配って集客をがんばりましょう」

でした。

チラシなんて1年以上毎日配りまくっていたし、雑誌広告、ネット広告もうち、考えられる集客方法はすべて実行していました。

それを知っているはずの顧問税理士からの返答が、これでした。

当時は苦しみましたが、今考えればなぜ顧問税理士から赤字経営の根本的かつ具体的な解決方法が出なかったのか、よくわかっています。

なぜならば税理士の多くが事業会社を経営したことがないため、社長が何に困って何を知りたいのかが自分の事として考えられないし、考える機会もないからです。

野球をしたこともなければ知識もない人間に、野球チームの監督をまかせるような人はいないでしょう。

会社の経営も野球チームの監督も同じです。

税理士は”税務のプロ”であり”経営のプロ”ではない

-暮らしのパートナーとして-

身近にいつでも相談できる親しい税理士を見つけておくことも生活の知恵です。

健康のことでホームドクターに相談するように、税金のことは税理士に「事前」に相談することがもっとも賢明な方法です。

税理士は職務上知り得た秘密を守り(守秘義務)、相談者との信頼関係を揺るがすことはありません。

-社会公共的使命をもって-

公平な税負担により、住みやすい豊かな暮らしを守る。これが、税理士の社会的使命です。

時代に適合した透明な税務行政がなされるよう、公正な立場で、税理士は国への働きかけをしています。それらの使命を全うするため“税理士会”という大きな組織の力で日々活動しています。

-申告納税制度の担い手として-

税理士は、税の専門家として納税者が自らの所得を計算し、納税額を算出する申告納税制度の推進の役割を担います。

正しい税金の知識を持ち、正しい納税の意識を身につけていただくために、税理士はその手助けを惜しみません。

と定義されていて、どこにも「経営者の経営相談にのる」とは書かれていないのです。

税理士の仕事は、税務に関わる全般についての書類作成、書類提出、相談を受ける事なのです。

顧問税理士には経営上のお金の問題を相談するのではなく、あなたの会社が抱えている、お金の問題を解決してもらうための、手助けをしてもらいましょう。

あなたの会社の成長を願い、倒産を回避させたい心ある税理士なら、きっとこころよく手を貸してくれます。

顧問税理士には4つの数字を出してもらおう

顧問税理士には、はっきりと「このことが知りたい」と明確な指示を出しましょう。

「今の経営状態がまずく来月資金ショートしそう。倒産を回避するために何か解決方法を提案してほしい」的なふわっとした質問をしても、あいまいな答えしか返ってきません。

税理士の職務はあくまで税務に関することであり、経営問題の解決ではありません。

経営上の問題を解決し倒産を回避するために、顧問税理士に依頼する具体的な項目を以下に書きます。

- 入金と出金額が確認できる数字

- 出金の詳細を把握できる数字

- 出金における人件費比率

- 売上額に対する仕入れ額が分かる数字

各項目について詳細を解説します。

入金と出金額が確認できる数字

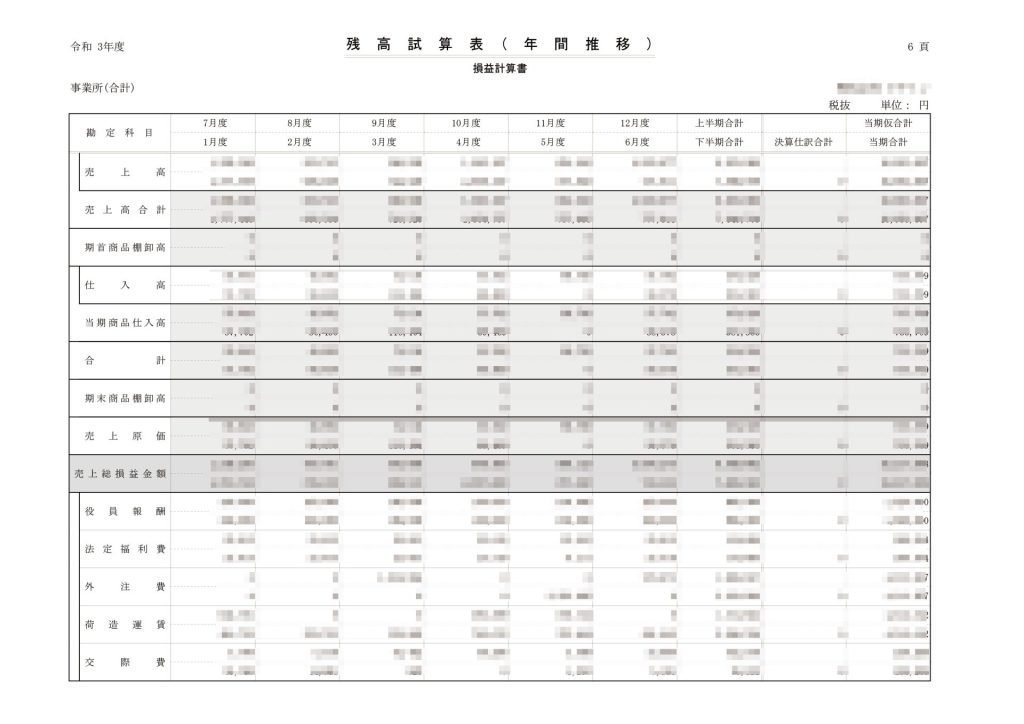

過去6か月分の毎月の試算表を出してもらいましょう。

入金と出金のバランスがどうなっているか、確認します。

入金より出金が多ければ、当たり前ですが赤字です。

出金の詳細を把握できる数字

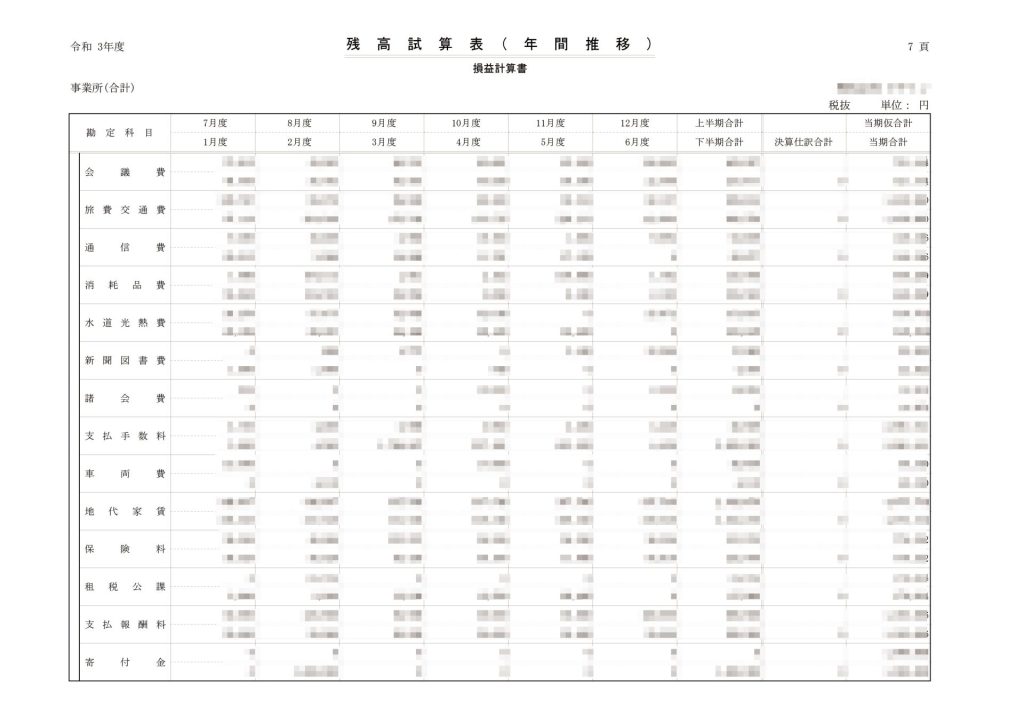

何にいくら使っているのか、出金の詳細をきちんと把握することがとても重要です。

変動費より固定費の方が大事なので、人件費、賃料、リース代、金融機関への返済などの固定費の数字を出してもらいましょう。

出金における人件費比率

倒産が視野に入る会社によくあるのが、社長が思っている以上に実は人件費がかかっているというパターンです。

人を使うことは、とてもお金がかかります。

業種にもよりますが、人件費の出金に対する比率を把握することはとても重要です。

人件費比率が高すぎて倒産していった会社を、私は何社も見ています。

人件費を決して甘く見ないでください。

売上額に対する仕入れ額が分かる数字

いくら売上が上がっていても、仕入れが高すぎれば利益が残せず意味がありません。

売上主義の社長も多いですが、倒産が頭をよぎる状況でしたら、利益重視主義に頭を切り替えてください。

あなたの会社を倒産から救うのは、売上ではなく利益なのです。 今いったいいくら売り上げがあって、そのうち仕入れはどのくらいを占めているのか、確認してください。

顧問税理士に作らせるべき3つの書類

倒産の危機が社長である頭の中をよぎっている状態でしたら、顧問税理士に今からお伝えする書類を、すぐに作らせてください。

これらの書類がなければ先が見えません。

今後のお金の状況が見えなければ倒産危機は避けられないのです。

- 過去6か月分の資金繰り表

- 人件費、賃料、リース代などの固定費のリスト

- 金融機関やリース会社への返済表

過去の数字の実績とこれから発生する出金を、これらの書類で把握してください。

これらの書類の内容を把握すれば、お金のだいたいの動きは見えてきます。

金融機関やリース会社の返済予定を実は社長もよく分かっておらず、何にいついくら払ったか、いつまでの支払いなのかすらはっきり分からず、なんとなく支払いをしている事がとても多いです。

金融機関への返済、リース会社への支払いは、会社の出金としてかなり高額な部類に入ります。

利益を直接生まない大きな出金の内容を確実に把握することは、倒産を回避するために必ず必要な作業です。

判断材料、書類をそろえて社長がするべきこと

資金繰りを考える

ここまで資料と判断材料がそろえば、あとは社長であるあなたが今後の資金繰りを考えましょう。

これは顧問税理士に相談しても、正しい答えは返ってきません。

社長であるあなたの判断1つです。

倒産を回避するとは、資金繰りをなんとか回しきることなのです。

お金さえまわっていれば、倒産しません。

社長があきらめ、お金をまわすことを止めたとき、会社は倒産するのです。

売上に対して仕入原価が高すぎる場合

仕入先との交渉、もしくは仕入先の変更をしてください。

場合によっては売価の値上げを考えましょう。

人件費比率が高すぎる場合

人件費比率が高すぎれば、雇用の調整が必要です。

給与の減額、解雇など、毎月固定出かかる人件費をドラスティックにカットする方法を取らざるを得ないでしょう。

金融機関への返済額が高すぎる、リースの支払いが高すぎる場合

金融機関への返済額が高すぎる、リースの支払いが高すぎる場合は、リスケなどの対策をとりましょう。

リスケ交渉の具体的な考え方や進め方のついては、当サイト内 ” 会社を倒産させても自己破産せずにすむ方法 | 成功事例と実践手順 ” 、リース会社との交渉については当サイト内 ” 法人名義で契約した車のリース契約の途中解約は可能なのか?|弁護士監修 車のリース契約を途中解約(支払い終了)する方法 ” を参照してください。

給与の減額、解雇の方法

人の雇用調整については、いろいろな手法がありますが、ここではどうしても書けません。

弁護士を使って雇用調整をしようとする社長も中にはいらっしゃいますが、彼らのとる手段では調整が完了するまでに、2~3年はかかると覚悟してください。

弁護士費用をかけ、時間をかければ、必ず人件費の調整ができるというわけでもありません。

雇用されている従業員みずからが、自主退職や条件変更をのまないと、人件費の調整はできません。

弁護士資格はとても強い資格ですが、彼らに従業員に退職や条件変更を飲ませる権利はありません。

本当に使える手段を私たちは使い、クライアントの人件費調整をしていますが、その具体的な方法をここで書くことのリスクを、社長であるあなたはきっとご理解されているでしょう。

もし私たちが使う雇用調整の方法を知りたい方は、無料相談から相談申込みをしてください。

必ずきちんとお答えします。

この様な返答をする顧問税理士は変更を検討してもOK

顧問税理士から数字と判断材料を集め、今後の資金繰りを考えたうえで、顧問税理士に今後の経営方針を社長であるあなたが相談したとしましょう。

そんな時にもし顧問税理士からこんな反応があったら、その税理士はあなたの会社の存続を本気で願う税理士ではありません。

素晴らしい税理士は他にもいます。

社長であるあなたの絶対の味方になってくれる税理士でなければ、倒産の危機は乗り越えられません。

あなたの味方になって倒産の危機に一緒に立ち向かってくれる税理士に、顧問を変更しましょう。

あなたの会社の存続を本気で願っていない税理士の相談時の反応は、

1. 第三者として他人事のように返答する

例:そうですね、とりあえず社長がそれをやってみたいなら、それでいいと思います

2. 社長の相談をジャッジするだけで、解決策を出さない

例:Aの方法は難しいと思いますよ。金融機関が黙っていないでしょうからやめた方がいいです。Bの方法もやめた方がいいですね。

3. 社長の個人資産を守ることに対して協力しない

例:金融機関に資産はすべて差し出した方が、後々社長のためになると思います

4. 金融機関寄りの意見を言う

例:従業員の給与の支払いより先に、金融機関への返済をするべきです。

5. ひたすら倒産、自己破産をすすめる

6. そんな状況でも税理士の顧問料を減額する交渉に応じない

7. 頼んだ書類の提出が遅い 締め切りが守れない

8. 社長が金の問題の解決方法を提案したとき、自己保身とプライドの塊のような発言をする

例:その方法はとっくに自分は知っていましが、リスクがあるから私は社長に言わなかっただけです。

こういった反応をもし顧問税理士にされ、納得がいかないようでしたらこの税理士との今後のお付き合いはぜひ社長に考え直して頂きたいです。

まとめ

- 税理士とは経営問題の相談に応えることが職務ではなく、税務に関わる全般の書類作成、提出、アドバイスが業務である。

- 倒産危機の時に顧問税理士に出してもらう数字は4つ

入金と出金額が確認できる数字

出金の詳細を把握できる数字

出金における人件費比率

売上額に対する仕入れ額が分かる数字 - 顧問税理士に作らせるべき書類は3つ

過去6か月分の資金繰り表

人件費、賃料、リース代などの固定費のリスト

金融機関やリース会社への返済表 - 倒産相談時における顧問税理士の変更を変えるべき税理士の返答7つ

第三者として他人事のような返答

社長の相談をジャッジするだけで、解決策を出さない

社長の個人資産を守ることに対して協力しない

金融機関寄りの意見を言う

ひたすら倒産、自己破産をすすめる

そんな状況でも税理士の顧問料を減額する交渉に応じな

頼んだ書類の提出が遅い 締め切りが守れない

社長が金の問題の解決方法を提案したとき、自己保身とプライドの塊のような発言をする

以上になります。

営業は一切なし。

貴社のお話、お悩みをお聞かせください。

現在の会社の状況にお悩みではありませんか?

「社会保険料が払えきれない。」

「どうすれば税金を払えるのか。」

「このままだと自宅が担保が差し押さえられる。」

「大きな決断が必要なタイミングなのか。」

私たちがこれまで培ってきた500社超の支援実績から得た経験や独自のノウハウを基に、今のあなたにとって、望む結果を出すための最適な提案をさせて頂きます。

わたしたちから営業を行うことは一切ありません。

まずはあなたのお話、お悩みをお聞かせください。